繼承、贈與怎麼選?專家點名風險 民眾得多留意

近年繼承贈與移轉戶數年年創新高。

近年繼承贈與移轉戶數年年創新高。

全台房價日益高升,贈與及繼承成為顯學,根據內政部數據,全台前3季贈與移轉棟數也達4萬棟,創下歷史同期新高;另外,全台前3季繼承移轉棟數約5.7萬棟,為自1991年有統計以來,同期歷史次高,僅次於去年前3季數據。

觀察近年台灣房地產市場有二大趨勢,其一新青安帶領的購屋熱潮,房市討論聲量再度飆升,不少積極的購屋族相繼進場,其二則是眼見房價日益高漲,乾脆放棄買房等繼承、贈與,也因此贈與及繼承年年創下新高紀,恐怕這現象短時間難解。

大家房屋企劃研究室公關主任賴志昶分析,贈與移轉棟數屢創新高,主因仍是央行相繼於6、9月推出第六、七波信用管制措施,且皆劍指多戶族或置產族群,此類族群選擇將名下資產進行贈與移轉予伴侶或子女,以免未來購屋貸款受限,致使全台尤其房價較高之雙北,贈與移轉量體漲勢明顯。

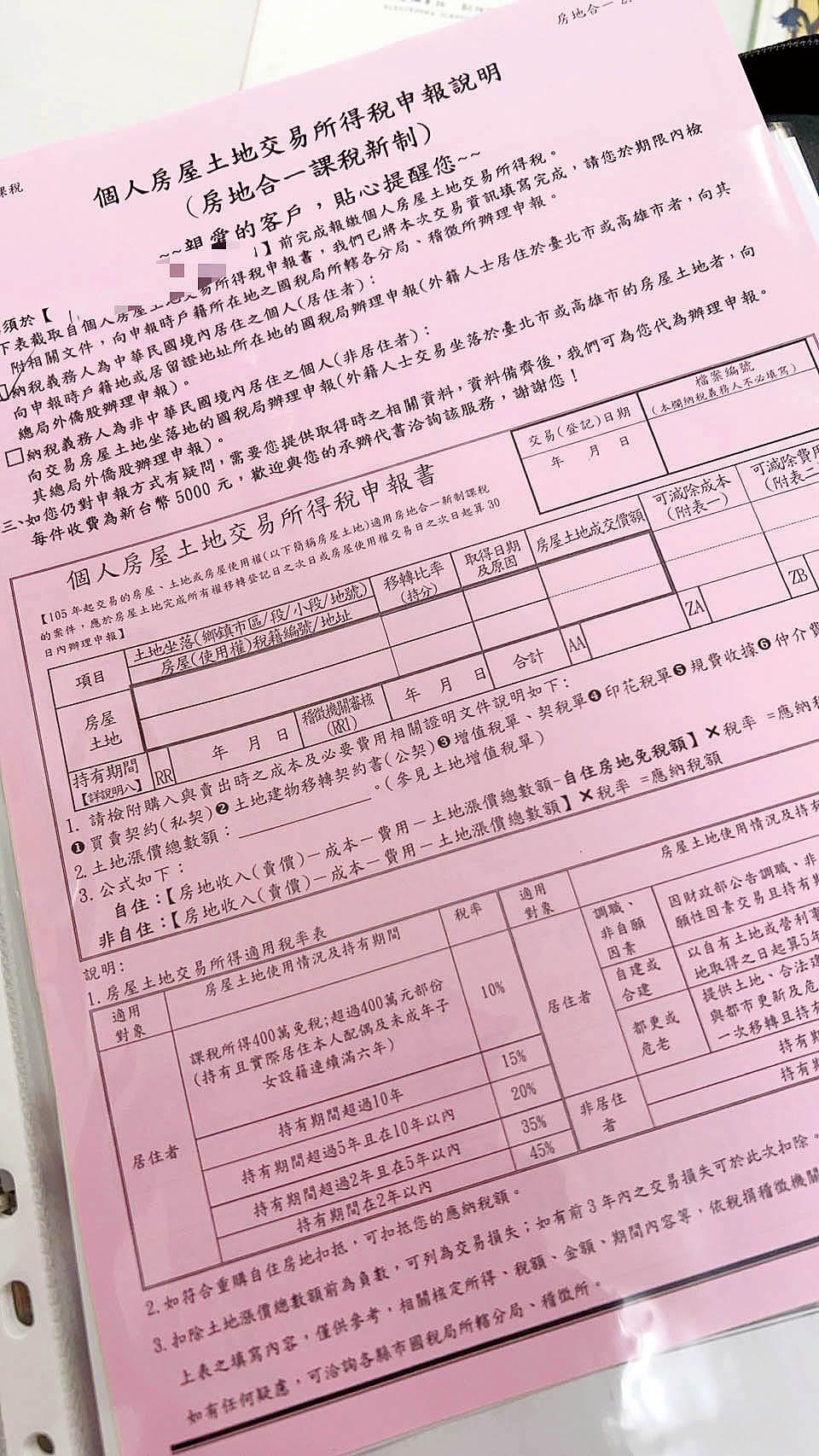

不動產移轉常見三種方式,分別為買賣、贈與、繼承,除了買賣為雙方交易給付價金之外,其中贈與需繳交土增稅、贈與稅以及契稅,繼承則需要給付遺產稅,土增稅、契稅都不需要繳納。

透過年度贈與方式,可逐步轉移資產,但別忽略土增稅。

透過年度贈與方式,可逐步轉移資產,但別忽略土增稅。

贈與、繼承免稅雙調高 躺平族更有利

財政部北區國稅局表示,自2022年1月1日起,每人每年贈與稅免稅額調高為244萬元,亦即每一位贈與人在同一年度內,不論贈與多少人及贈與次數多寡,只要當年度所贈與的金額累計不超過244萬元,即可免納贈與稅;超過贈與免稅額的部分,視贈與金額大小,課徵10~20%不等的贈與稅。

正業地政士事務所所長鄭文在說,因每年每人有244萬元的免稅額,所以常利用年底12月31日及隔年1月2日的跨年贈與,免稅額244萬元乘以2共計488萬元,將不動產一次性分二年贈與給子女。

財政部北區國稅局進一步指出,所謂「同一年」是採曆年制計算,以每年1月1日至12月31日止,舉例今年已邁進年底,2024年度即將過完,2025年又重新起算免稅額,納稅義務人可善用每人每年244萬元的免稅額,由父母各自贈與給子女。舉例來說,父親、母親在今年12月底前各贈與子女合計244萬元,再於明年1月各贈與子女合計244萬元,短短不到一年子女可獲得976萬元均免繳納贈與稅,父母透過節稅規劃,讓子女可以利用受贈的自有資金做為創業或投資理財的基金。

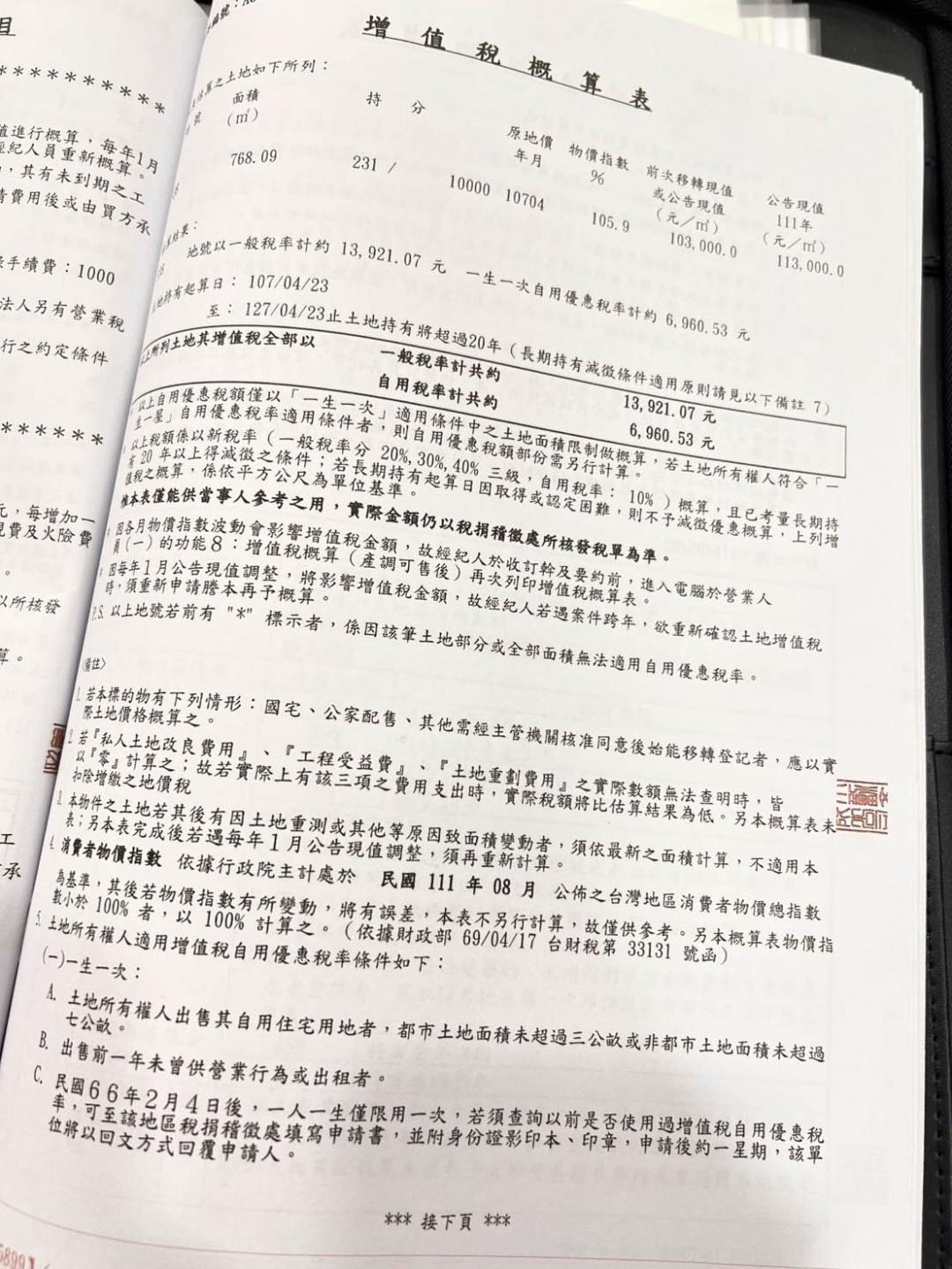

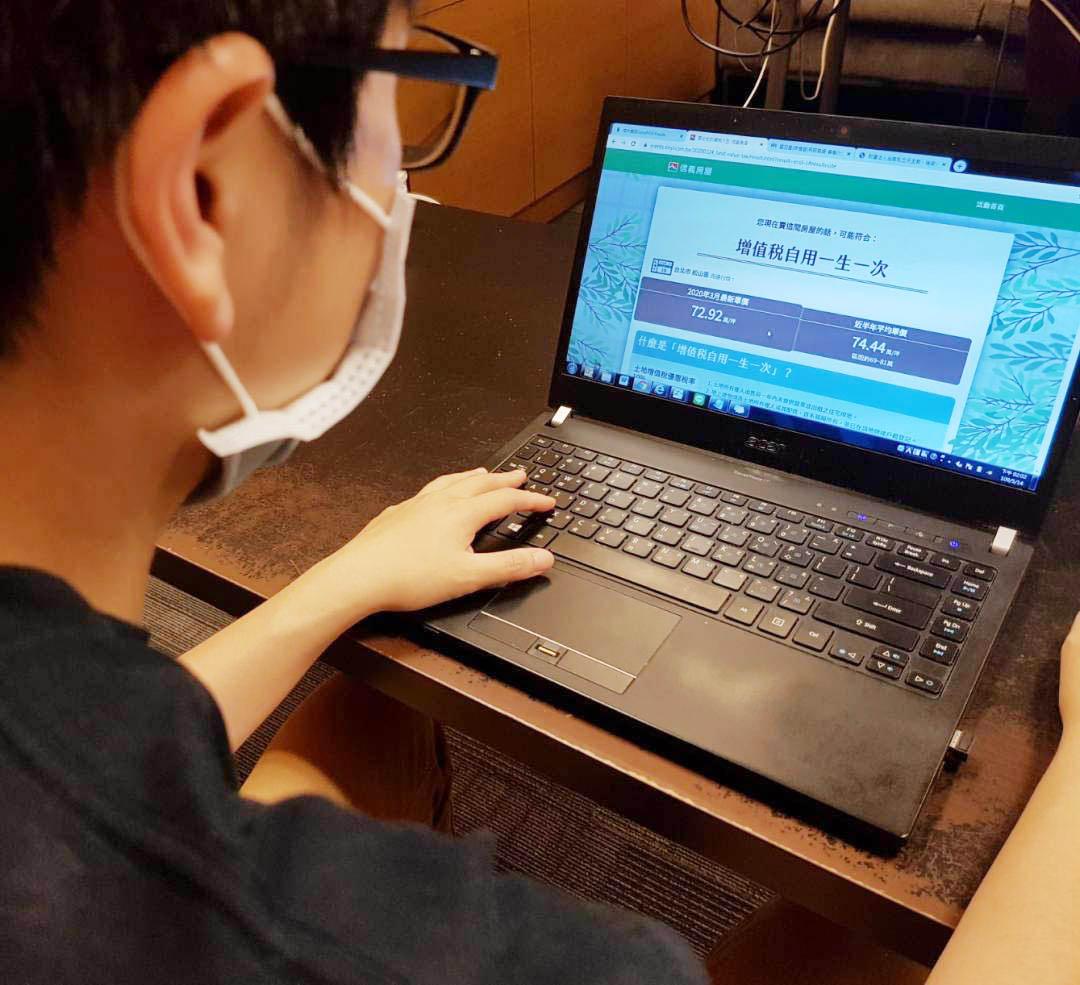

額外產生稅負難避免 出手前得先試算

不過要提醒民眾,儘管贈與每一年度有244萬元免稅額,但是土增稅難以減輕,而且只能用一般用地20~40%稅率課稅,此外,房地合一稅上路後,贈與獲得的房產未來出售後,成本需用較低「以繼承或受贈時房屋評定現值及公告土地現值」來認定,因此未來有可能會被課徵高額稅負。

繼承若想指定繼承人,需多留意細節及程序。

繼承若想指定繼承人,需多留意細節及程序。

至於繼承部分,免稅額度與贈與稅一樣從2022年調增到免稅額1333萬元,此外還有6大扣除項目可降低稅負,加上免申報土地增值稅,也不屬契稅課徵範圍,相較於贈與可以省下較多稅負,但同樣與贈與會碰上房地合一稅高稅負之問題。不過若是被繼承人在2015年12月31日前取得之房產,繼承人未來出售房屋時可用舊制計算稅負,免去高額房地合一稅。

但要格外注意的是,繼承看似稅負較輕,優惠較多,但若想指定繼承人,卻可能得擔著風險,鄭文在舉例來說,新北市一位老人家也是如此,這位老先生在生前便將長孫捧在手心上,愛孫如命的他決定在過世後,將名下財產也分一些給金孫,為此,這名老先生透過民間公證人預立了一份公證遺囑,同時又以「自益信託」到兒子名下,以為這樣就萬無一失,但沒想到身後卻無法如願,關鍵在於,將不動產信託給兒子後,即不屬於老先生的遺產,因此宣布該份遺囑無效,只能按照《民法》第 1138 條規定,由子女們繼承,長孫不在繼承權人範圍之內。

住商不動產企劃研究室執行總監徐佳馨提醒,長輩有意進行財產規劃,藉由贈與移轉將不動產予晚輩,倘若後者取得房屋價值偏低,之後若將其交易,需考量是否會出現產生較高稅費之可能性,故建議贈與前應先行規劃,除讓晚輩等待繼承之外,也可善用政府提供的重購退稅等方式,來兼顧生前分配遺產與節稅等功效,除此之外,目前市場上有不少富爸媽自己規劃卻疏漏了金流,造成被追稅的慘劇,建議操作時還是要諮詢專業人士,避免誤中雷區。

住展雜誌發言人陳炳辰指出,房產價值高,加上國人買房風氣盛,一間房子長期持有後接著被後代所繼承都不意外,且台灣有少子化與人口數量降低狀態,也會增加繼承量體。若無特殊的動盪,量體走高皆會成為趨勢。至於繼承上除了視作天上掉下來的禮物外,則要注意未來轉手會有實價課稅較高額的課稅空間,另外如果繼承的物件不具備價值,或是產權複雜難以處裡,也要記得拋棄,以免繼承後無法脫手,還須繳納持有稅,甚至列入多屋囤房稅的標準,或是持有多屋衍生買房貸款限制等窘況,皆須特別小心。

繼承儘管可以省去土增稅、契稅,但是未來若出售面對房地合一稅恐怕需繳交較高稅負。

繼承儘管可以省去土增稅、契稅,但是未來若出售面對房地合一稅恐怕需繳交較高稅負。

台灣房屋集團趨勢中心資深經理陳定中表示,現今贈與的免稅額為每年244萬元,以都會區房產來說,想善用免稅額降低稅負,通常需分年贈與才行,因此需考量長輩的身體狀況,能否分多年進行贈與;而繼承的遺產稅免稅額則為1333萬元,比贈與稅高出取多,所以資產規模較大且年齡較長的民眾,以繼承傳承資產,程序比起贈與相對精簡。

此外,分年贈與資產雖然可享免稅額,但每次將持份過戶,都需繳納土增稅、印花稅、契稅等稅費,繼承則無上述稅賦,對在乎傳承成本的民眾而言,繼承的稅賦支出相對低;但繼承通常是由所有具繼承權的法定繼承人共同繼承,而生前贈與可自由選擇贈與對象與贈與資產的多寡,相對而言更具彈性,較適合對資產分配有更多想法的人,惟須注意,被繼承人死亡前兩年內發生的贈與,會納入遺產計算,因此生前贈與務必早做規劃。